2024-05-06 15:42 点击次数:201

顶着“中科系”光环的国产CPU厂商海光信息技术股份有限公司(下称“海光信息”)正在冲刺科创板上市,公司IPO申请已于近日获交易所受理。

当前核心CPU芯片领域相关企业的发展、上市进程,越来越受市场关注。截至目前,海光信息尚未进入首轮问询阶段。而另一家从事CPU芯片设计企业——龙芯中科,已经完成一轮问询回复。

近年来,国产CPU领域相继诞生了鲲鹏、飞腾、龙芯、兆芯、海光、申威等一批领先企业。但尚无一家CPU厂商“尝鲜”上市,所以科创板“CPU第一股”到底花落谁家,就格外引人关注。

成立于2014年的海光信息,于2016年与美股芯片巨头AMD(AMD.O)成立合资公司,两者各取所需,海光信息凭借AMD的相关代码和结构授权,逐步实现自身产品和生态优势。不过,尽管海光信息近年来营收增速保持高速,但公司仍面临增收不增利、相对依赖单一客户实现销售等问题。

IPO募资91.5亿,业绩尚未扭亏

根据招股书,海光信息选用《上市规则》第 2.1.2 条第(二)款:预计市值不低于人民币15亿元,最近一年营业收入不低于2亿元,且最近三年累计研发投入占最近三年累计营业收入的比例不低于15%。

海光信息的主营业务是研发、设计和销售应用于服务器、工作站等计算、存储设备中的高端处理器,主要产品包括海光通用处理器(CPU)和海光协处理器(DCU),采用Fabless经营模式,无自建生产基地。

海光信息本次拟公开发行不超过5.06亿股、募集资金91.5亿元,募集资金将用于四大项目,包括新一代海光通用处理器研发、新一代海光协处理器研发、先进处理技术研发中心建设和补充流动资金。

其中,前三大项目的建设周期均为3年,拟分别投入28.78亿元、18.56元、24.14亿元,20亿用于补充流动资金。对比总资产规模和募资规模来看,截至2021年6月末,海光信息的资产总额为93.51亿元,超过其募资规模。

除了海光信息以外,另一家CPU芯片设计厂商龙芯中科已经完成首轮科创板IPO问询。该公司的保荐机构同样是中信证券,拟募资35.12亿元。截至2020年末,龙芯中科的总资产规模16.56亿元,不足募资规模一半。

值得一提的是,今年以来,90亿募资规模在科创板是少见的,上一宗IPO募资规模超过50亿的是消费电子ODM企业华勤技术,该公司拟募资75亿元。

2018年~2020年、2021年1~6月(下称“报告期”)内,海光信息营收规模持续高速增长,但今年以来收入增幅明显放缓。报告期内,公司实现营业收入分别为4825.14万元、3.79亿元、10.22亿元、5.71亿元。

利润数据更加明显。报告期内的公司归母净利润分别为-1.24亿元、-8290.46万元、-3914.45万元、-4171.68万元。今年上半年亏损幅度已超去年全年。

截至报告期末,海光信息累计未分配利润亏损2.83亿元。公司表示,业绩亏损主要是由于是其研发支出较大,股权激励计提的股份支付金额较大导致。

海光信息保持着大规模、高比例的研发,研发支出规模逐年上升,合计投入超40亿元。2020年,公司的研发支出合计超12.8亿元;2021年上半年,公司已投入8.6亿元。

要指出的是,研发支出合计规模包括研发费用和资本化研发支出两大项目。由于高端处理器特殊的产品成本结构,海光信息的资本化研发支出较高。若拆分来看,报告期内,公司的研发费用分别为1.56亿元、3亿元、7.21亿元、4.6亿元,也保持着同比高增速。

研发专利方面,截至2021年8月31日,海光信息拥有已授权专利153项(其中发明专利116项)、145项软件著作权和24项集成电路布图设计专有权等知识产权。

第一大客户贡献六成收入“中科系”、葛卫东均为股东

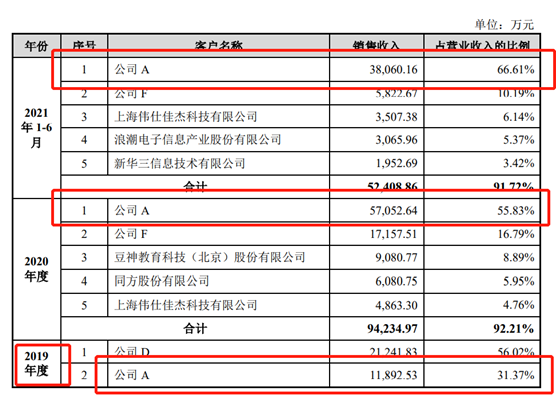

从客户结构来看,海光信息存在营收来源相对单一的问题。报告期内,海光信息向前五名客户的销售收入占营业收入的比例分别为100.00%、99.12%、92.21%、91.72%,对大客户的依赖程度较高。

2018年,海光信息的营收规模仅有4800左右的规模,且只有公司D这一个客户。对此公司表示,2018年二季度,海光CPU芯片正式上市,仅公司D一家完成了适配工作。

2019年,海光信息的营收迈过亿元关口,当年度公司来自客户D的销售收入达2.12亿元,为第一大客户;公司A的销售收入为1.19亿元,为第二大客户。同时,华硕和联想首次进入前五大客户名单。

2020年、2021年1-6月,公司A均为第一大客户且销售收入比重逐年上升,对应的销售收入分别为5.7亿元、3.8亿元,分别占营收比重的55.83%、66.61%,这对海光信息营收增速的贡献可见一斑。2021年,浪潮信息(000977.SZ)和伟仕佳杰(00856.HK)成为海光信息的前五大客户。

海光信息的主要客户为国内的服务器厂商,客户A形成的销售收入对海光信息的营收贡献举足轻重。关于客户A形成的高占比销售收入,海光信息在招股书中称:向公司A销售收入的范围包括向其同一控制下公司公司A、公司B、公司C。除此以外,招股书没有更多公司A相关的介绍。

中金公司的研报显示,2019年大股东中科曙光向海光信息采购的产品及服务规模达到1.57亿元。招股书显示,2019年,公司D和公司A两大客户实现的销售收入分别为2.12亿元、1.19亿元。2020年,公司A向海光信息的采购额上升至5.7亿元。

公司A有否可能是“近亲”中科曙光?中科曙光2020年财报显示,其当年度的前五名供应商采购额 3.59亿元,占年度采购总额 49.11%;其中前五名供应商采购额中关联方采购额为0 ,占年度采购总额 0%。对比采购额和比例来看,中科曙光可能并不是“公司A”。

对单一客户的依赖性关系到海光信息自身的核心竞争力。若公司A是海光信息各大股东的关联方,海光信息可能面临如何向上交所解释报告期内相关交易持续高增的原因。

从股权结构来看,海光信息处于无控股股东、无实际控制人状态,“中科系”资本占据相对主导的地位。

招股书显示,本次发行前,海光信息的主要股东中科曙光(603019.SH)、成都国资、海富天鼎合伙、蓝海青舟合伙分别持有32.1%、19.53%、12.41%、6.99%的股权,各方股东均对公司治理结构和经营管理具有重要影响。

其中,最大股东中科曙光为沪市主板上市公司,其实际控制人为中国科学院计算机所。一旦海光信息发行成功意味着中科曙光持有股权价值可能得到重估,进一步传导至中科曙光的股价表现。同属中科系资本的中国科学院控股有限公司(中科院100%控股)持有海光信息的3.04%股份。

值得一提的是,成立于2008年的龙芯中科最初也是由中科院计算所旗下机构出资成立。2010年龙芯中科开始市场化运作,对龙芯处理器研发成果进行产业化。

另外,私募大佬葛卫东也现身股东名单,葛卫东实际控制的上海混沌投资(集团)有限公司(简称“混沌投资”)持有海光信息2.2%的股权。

由于CPU是计算机的运算和控制核心,作为算力基础,其更是整个科技行业的底座,是多个创新方向的基础支撑。

同时,国内5G、云计算、物联网、智能驾驶、人工智能等新兴领域发展迅猛,应用场景不断升级。这些领域的基础设施搭建均需要更高级别的算力支撑,进而对核心的CPU芯片性能提出了更高的要求。

“国产CPU近几年不断有代表性产品发布上市。但国内CPU厂商起步较晚、底子薄,行业整体仍处于劣势,‘可用’产品并不少,但‘好用’产品依然缺。”一位半导体设计企业负责人对第一财经记者说。

从CPU存量市场空间来看,目前CPU主要市场份额仍掌握在海外企业手中,主要被英特尔(INTC.O)、AMD(AMD.O)、英伟达(NVDA.O)3家巨头龙头占据,其中主要呈现英特尔和AMD两家独大的竞争局面。

“从国内CPU芯片架构分类来看,以天津飞腾、鲲鹏、华为海思为代表的ARM类别,海光信息和兆芯集成主要做X86类别。相比ARM,x86的内核层级别授权的自主化程度较低,”前述半导体企业人士说,“AMD2016年和海光信息成立了合资公司,授权海光微电子X86指令集和Zen架构,AMD借此获得2.93亿美元的授权费。同时,海光集成电路购买海光微电子的IP授权,以此为基础开发CPU。”

举报 第一财经广告合作,请点击这里此内容为第一财经原创,著作权归第一财经所有。未经第一财经书面授权,不得以任何方式加以使用,包括转载、摘编、复制或建立镜像。第一财经保留追究侵权者法律责任的权利。 如需获得授权请联系第一财经版权部:021-22002972或021-22002335;banquan@yicai.com。 文章作者

止水

相关阅读 科创板首两份年报业绩亮眼,上市公司掀起“提质增效重回报”热潮

科创板首两份年报业绩亮眼,上市公司掀起“提质增效重回报”热潮据统计,1月30日以来,已有170余家科创板上市公司先行披露了“提质增效重回报”行动方案的相关公告。

02-28 19:35 龚正谈科创板:去年上海上市公司总市值位居全国首位

龚正谈科创板:去年上海上市公司总市值位居全国首位去年,科创板功能进一步提升,上海上市公司首发募资额、总市值位居全国首位。

01-23 09:22 邵宇:转型中资本市场的逻辑

邵宇:转型中资本市场的逻辑买企业就是赌国运。

01-16 11:26 生物医药企业登陆科创板需留意这些要点

生物医药企业登陆科创板需留意这些要点在一致性评价和4+7带量采购已成趋势的大背景下,拟上市科创板的生物医药企业应当注意提前布局,做好风险评估。

01-03 21:04 “双创板”上市路变长:2023年每家平均耗时1年半,同比增1个月

“双创板”上市路变长:2023年每家平均耗时1年半,同比增1个月相当于平均下来,2023年每个企业的上市耗时都要比2022年多了1个月左右。

01-03 15:46 一财最热 点击关闭下一篇:外资视角下的科创板:全球投资者的“科创”市场